Le recours à une société holding pour procéder à l’acquisition d’une entreprise est parfois trop systématique ou au contraire écarté car considéré comme trop complexe.

Sommaire

• Pourquoi choisir ce montage ?

• Quelles sont les alternatives au recours à une holding ?

• En quoi consiste l’effet de levier ?

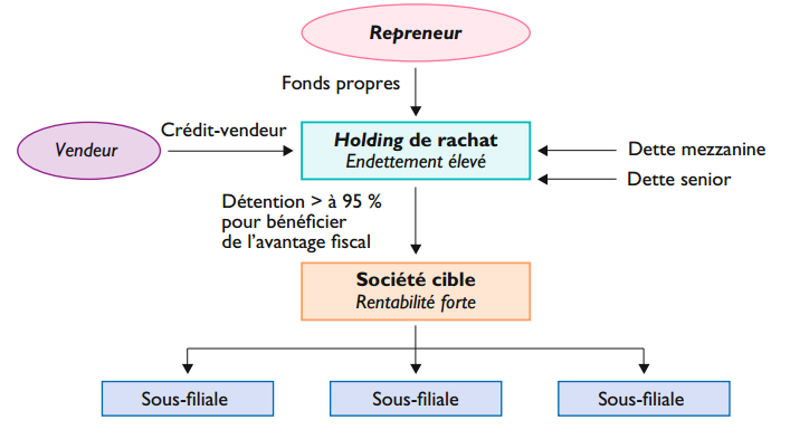

• Représentation du financement d'une reprise via une société holding

Qu’est-ce qu’une holding ?

Une société holding est une société dont l’objet social principal est la détention des titres sociaux (actions ou parts sociales) dans d’autres sociétés. En outre, elle peut avoir une activité propre et des salariés, notamment si elle facture des services aux sociétés dont elle détient des participations. L'administration fiscale distingue les sociétés holdings « passives ", qui détiennent simplement des participations, et les sociétés holdings « animatrices », qui participent à la gestion, orientent la stratégie de leurs filiales et leur facturent des prestations de services spécifiques administratifs, juridiques, comptables, financiers ou immobiliers.

Attention : Le caractère de « holding animatrice » présente des avantages fiscaux importants pour le propriétaire des parts ou actions (notamment une exonération d’ISF). Toutefois, la notion d’holding animatrice est délicate, en l’absence de définition claire dans le Code général des impôts. Elle nécessite également des éléments concrets concernant l’animation des filiales. Afin d’éviter tout risque de redressement fiscal du dirigeant, il est donc primordial d’être conseillé.

Comment ça marche ?

La société holding est dotée en capital et quasi-capital par ses actionnaires. Elle recherche ensuite auprès de banques les financements complémentaires (crédit) qui lui permettront de réunir la totalité des fonds nécessaires à l’acquisition des titres de la société visée (d’où son nom de « cible »). Par la suite, les dividendes versés par la fille à sa mère (la holding) vont permettre de rembourser la dette d’acquisition et les intérêts.

Pourquoi choisir ce montage ?

- Lorsque plusieurs associés sont impliqués dans la reprise, il est possible que chacun se porte acquéreur de la quote-part de titres de la société qu’il souhaite acquérir. Dans ce cas, chacun doit gérer son propre recours à l’emprunt pour financer cette acquisition. La holding constitue alors une bonne solution, car elle permet de régler les rapports financiers et la répartition du pouvoir entre associés par des dispositions spécifiques dans les statuts et/ou un pacte d’associé. Lorsque d’autres acquisitions sont prévues à la suite de la première, il peut être intéressant de se doter à l’origine de l’outil qui permettra d’organiser ces opérations.

- Pour des raisons managériales, un dirigeant peut souhaiter isoler dans une structure juridique à part certaines fonctions ou les salariés d’un certain niveau. Il pourra ainsi leur appliquer des règles différentes (en général plus favorables) que celles qui sont appliquées aux salariés de la fille.

- Enfin, la fiscalité est une bonne motivation pour ce montage :

- Lorsque la holding détient plus de 5% de sa fille elle peut appliquer le régime fiscal dit « mère-fille », qui permet d’exonérer partiellement d’impôt sur les sociétés les dividendes versés par la filiale à la holding, taxés à l’impôt sur les sociétés à hauteur de 5% de leur montant et les plus-values sur titres réalisées par la holding taxées à l’impôt sur les sociétés à hauteur de 12% de leur montant.

- Lorsque le taux de détention de la fille dépasse 95%, la holding peut opter pour la constitution d’un groupe fiscal intégré avec sa fille (régime dit d’« intégration fiscale »), ce qui permet d’imputer les charges de la holding (essentiellement les intérêts financiers) sur les résultats de la fille. Ceci conduit à une économie d’environ 33% sur les intérêts.

Quelles sont les alternatives au recours à la holding ?

Attention, le recours à ce montage n’est pas gratuit. Il faut prendre en compte les coûts de constitution de cette société puis ses coûts de gestion au fil de l’eau : compte bancaire spécifique, coût d’établissement des comptes annuels et des déclarations fiscales, coût de gestion juridique de la vie sociale (assemblée générale, etc.). Si les motivations à la création d’une holding sont purement fiscales, il faut donc que l’économie d’impôt soit significativement supérieure à ces coûts.

L’intérêt en comparaison d’autres schémas (par exemple la déduction des intérêts de la dette d’acquisition contractée par une personne physique pour acquérir des titres de société) doit donc être vérifié.

En quoi consiste l’effet de levier ?

Le rachat d’une société par une holding de génère un effet dit « de levier » sur plusieurs plans :

- Au plan juridique : la prise de contrôle de la société cible est optimisée si elle est effectuée par holding intercalée entre la cible et le ou les acquéreurs. Les outils offerts par le droit des sociétés permettent en effet de moduler les droits, notamment financiers, des différents investisseurs par l’utilisation d’actions de préférence et de pactes d’associés. A cet égard, la SAS est la forme sociale qui offre le plus de possibilités. Le risque financier pour les acquéreurs est également limité en cas de difficultés quant au remboursement de l’emprunt (excepté dans certaines hypothèses, comme pour une faute de gestion, ou en présence de garanties personnelles).

- Au plan financier : la holding de reprise pourra rembourser l’emprunt contracté pour l’acquisition de la société cible avec les dividendes perçus de la société cible. Cet effet de levier financier est très intéressant mais suppose que la cible génère un résultat permettant une distribution régulière et suffisante de dividendes. La juste évaluation de la rentabilité future de la société cible lors du diagnostic pré-acquisition est donc primordiale.

- Au plan fiscal : l’utilisation du régime mère-fille ou du régime d’intégration fiscale, vus ci-dessus, permettent une économie d’impôt qui peut être significative et va donc faciliter le remboursement de la dette d’emprunt de la holding.

Représentation du financement d'une reprise d'entreprise via une société holding

Vu sur le web :

Comprendre le montage juridique