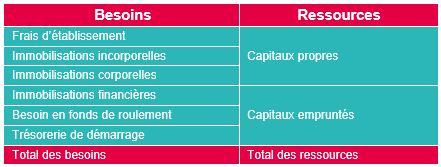

Le plan de financement permet de mesurer la faisabilité financière de la création ou reprise d’entreprise. Il répond à la double question quels sont les capitaux nécessaires pour lancer le projet et comment les réunir.

Sommaire

- Le plan de financement en synthèse

- Le plan de financement : explications détaillées

- Identification des ressources à mettre en œuvre pour financer les besoins

Le plan de financement en synthèse

L’étude de marché a permis de mesurer la faisabilité commerciale du projet. A partir de ses résultats, il a été possible de bâtir le compte de résultat prévisionnel pour valider la viabilité du projet. Le plan de financement répond à la question suivante : « le projet est-il financièrement faisable ? ».

Pour son élaboration, il faut :

- évaluer les besoins de financement

- recenser les ressources financières qui vont permettre le financement de chaque besoin

Pour statuer sur la faisabilité du projet, il est indispensable que les ressourcées mobilisées couvrent l’ensemble des besoins nécessaires au lancement de l’activité.

Le plan de financement : explications détaillées

La construction du plan de financement s’effectue en deux étapes :

- Le recensement des besoins nécessaires au démarrage de l’activité

- L’identification des ressources à mettre en œuvre pour financer les besoins

Recensement des besoins nécessaires au démarrage de l’activité

Les besoins du plan de financement sont indiqués HT et se décomposent en plusieurs catégories :

-

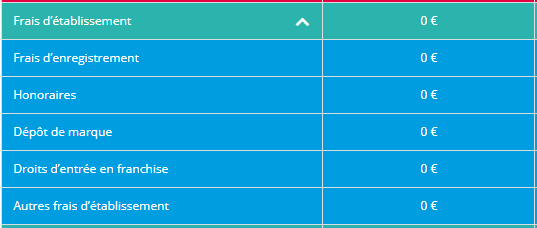

Les frais d’établissements

Ils correspondent aux dépenses engagées pour créer l’entreprise. Les frais liés aux formalités de création (frais de greffe et de publicité), les honoraires d’un avocat pour la rédaction des statuts etc.

-

Les immobilisations incorporelles, corporelles et financières

Ce sont les investissements ou achats « durables » qui vont entrer dans le patrimoine de l’entreprise. Seuls les investissements d’une valeur unitaire supérieure à 500 € HT sont considérés comme des immobilisations.

Les immobilisations incorporelles correspondent aux biens immatériels destinés à servir durablement l’entreprise ; ils n’ont pas d’existence physique.

-

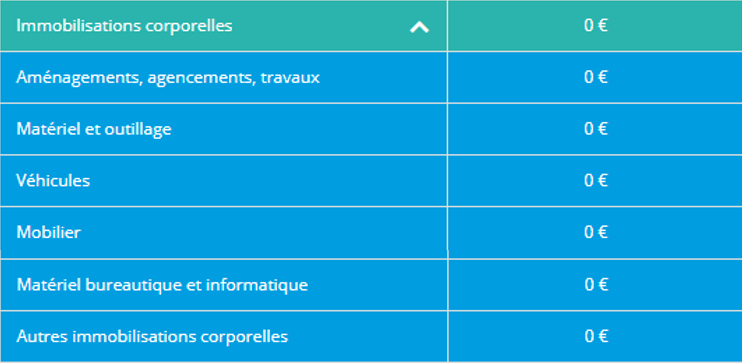

Les immobilisations corporelles

Ce sont les biens physiques détenus pour réaliser la production ou la fourniture de biens ou de services, pour être loué ou pour être utilisés à des fins de gestion interne.

-

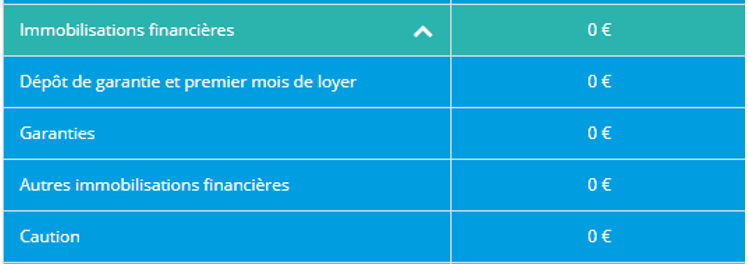

Les immobilisations financières

Ce sont des sommes d’argent, des actifs financiers, non destinés à se transformer en liquidités au cours de l’exercice.

-

Le besoin en fonds de roulement

C'est une somme d’argent qui doit être financée pour que l’entreprise fonctionne dans de bonnes conditions.

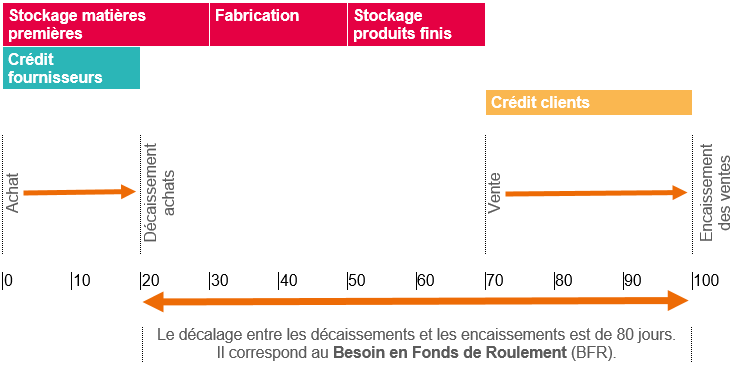

En fonction de l’activité et du mode de fonctionnement, des décalages dans le temps entre les encaissements et les décaissements peuvent apparaître, générant un besoin permanent d’argent : le besoin en fonds de roulement (BFR).

L’entreprise doit financer son cycle d’exploitation, c’est-à-dire l’ensemble des flux, de matières, de marchandises, mais aussi financiers, qui circulent entre l’entreprise elle-même, ses fournisseurs et ses clients. Dans cette illustration, l’entreprise a un besoin de stock de 70 jours et besoin de financer sa créance client de 30 jours ; soit un besoin de financement de 100 jours. Pour ce faire, la dette fournisseurs de 20 jours est une ressource. Ainsi, un besoin de 100 avec une ressource de 20 engendre un Besoin en Fonds de Roulement (littéralement, un besoin d’argent pour fonctionner) de (70 + 30 - 20) = 80 jours.

Dans l’illustration ci-dessus, le cycle d’exploitation de l’entreprise ne génère pas, à lui seul, suffisamment de ressources pour équilibrer les besoins. L’entreprise doit donc trouver impérativement d’autres ressources pour financer son fonctionnement. Dans l’hypothèse où elle serait en incapacité à le faire, il ne lui resterait qu’à diminuer le besoin : en limitant les stocks, en faisant payer ses clients plus vite, en négociant des délais de paiement fournisseurs plus long ….

Le calcul du montant du Besoin en Fonds de Roulement (BFR) s’effectue donc de la manière suivante : Besoin en Fonds de Roulement = Encours des créances clients + Stocks – Dettes fournisseurs

A noter :

- Le besoin en fonds de roulement peut être négatif. Il constitue alors une ressource pour l’entreprise et se nomme, dans ce cas, Ressource en Fonds de Roulement (RFR)

- Pour une entreprise existante, le calcul du besoin en fonds de roulement intègre d’autres éléments que les simples postes de « stocks », « créances clients » et « dettes fournisseurs ». Notamment, les « autres créances » ainsi que les « dettes fiscales et sociales » sont prises en compte.

-

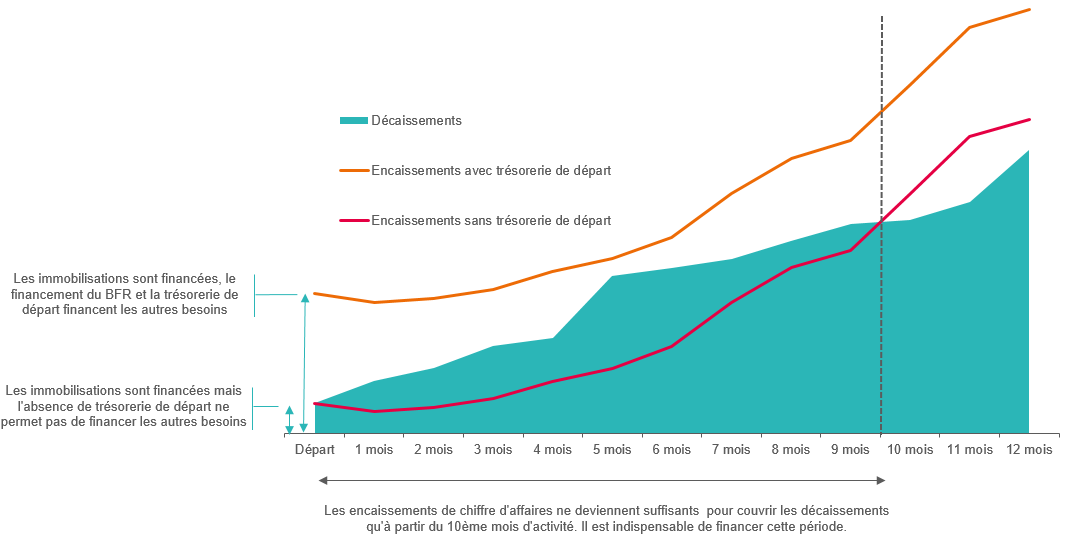

La trésorerie de démarrage

Elle permet de couvrir les premières charges auxquelles l’entreprise doit faire face, avant même d’encaisser du chiffre d’affaires.

Dans un premier temps, il est possible d’évaluer cette trésorerie en décomposant les besoins qu’elle devra couvrir :

- les charges directement liées au démarrage, qui sont généralement des frais ou des acquisitions non considérées comme des immobilisations car inférieures à 500 € HT donc non amortissables. Parmi ces charges figurent les frais d’ouverture de compteurs, les frais de formation, les petits travaux d’aménagement, l’achat de petits matériels ou outillages, l’acquisition du matériel de bureau et les fournitures, le coût des dépôts de marque, brevet, dessin ou modèle, les frais de publicité et de communication, etc.

- Le financement de la TVA doit fréquemment être pris en pris en charge par la trésorerie de départ. Les investissements du plan de financement sont indiqués hors taxes, mais leurs décaissements se feront TTC auprès des fournisseurs. Le montant de la TVA est déductible sur les achats, les charges et les immobilisations. La TVA réglée au démarrage est donc considérée comme une simple avance. Deux options sont possibles au regard de cette créance sur l’Etat. Quel que soit le régime d'imposition, l’entreprise assujettie à la TVA peut obtenir, à sa demande, le remboursement du crédit de TVA ou opter pour l’imputation.

- le remboursement : sous réserve que les conditions soient remplies, remboursement de tout ou partie du crédit de TVA.

- l’imputation : Report du crédit de TVA sur les périodes d’imposition suivantes. Le crédit est alors imputé dès que possible sur un solde de TVA à reverser, constaté sur les déclarations déposées ultérieurement.

- Les charges courantes dont l’entreprise devra s’acquitter en attendant que les encaissements de chiffre d’affaires soient suffisants pour pouvoir les financer. Elles correspondent généralement aux charges fixes des autres achats, services extérieurs et autres services extérieurs. Couramment, les charges de crédit-bail, de location mobilière et immobilière, d’assurance, d’honoraires, de remboursement d’emprunts en font partie.

- La trésorerie de « sécurité » permet de faire face non seulement aux dépenses imprévues, mais aussi à deux situations contradictoires : des hypothèses de lancement trop optimistes ou un développement trop rapide. Ce dernier engendre généralement une situation « d’étau » où l’accroissement des décaissements de charges est plus rapide que celui des encaissements de chiffres d’affaires. Les ventes se développent, les besoins en fonds de roulement aussi !

Il est impératif de ne pas sous-estimer la trésorerie de démarrage. Le plan de trésorerie constitue le meilleur outil pour valider les premières estimations du niveau de trésorerie nécessaires au lancement de l’activité.

Identification des ressources à mettre en œuvre pour financer les besoins

Les ressources du plan de financement se décomposent en plusieurs catégories :

-

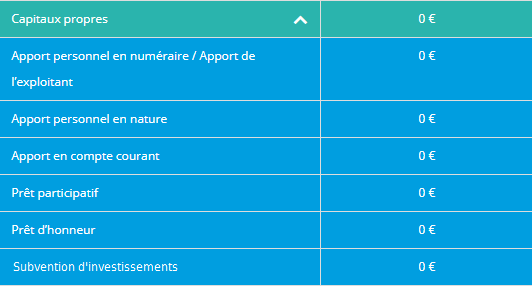

Les capitaux propres

Ce sont les apports réalisés par le ou les associés. Ces financements peuvent avoir été obtenus via un prêt bancaire personnel, le soutien de proches, une opération de crowd-funding, un prêt d’honneur etc. Les apports en nature sont constitués par tous les apports effectués par les fondateurs autres que les apports en numéraire. Ils peuvent correspondre à des biens matériels, de la clientèle, un brevet, une marque etc. Pour les sociétés, sous certaines conditions, les associés peuvent faire des apports en compte courant, considérés comme des avances, qui n’entreront pas dans la constitution du capital social.

-

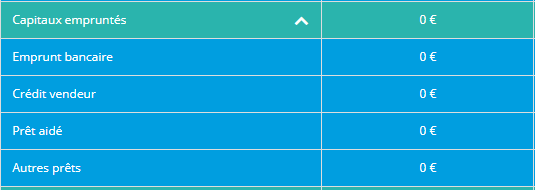

Les capitaux empruntés

Ils correspondent aux différents emprunts contractés par l’entreprise.

Plus globalement, parmi les critères de choix du mode de financement, il est important de considérer les points suivants : la nature de l’investissement, le coût de la ressource, le niveau de dépendance engendré, l’équilibre entre les financements propres et les financements empruntés, la facilité d’accès au financement, les garanties associées au crédit.

Les modes de financement doivent être cohérents ! En première approche, pour faire simple, un besoin à court terme doit trouver une ressource à court terme tandis qu’un besoin à long terme doit trouver une ressource à long terme. Caricaturalement, l’achat d’une maison ne se finance pas via un crédit revolving, ni l’acquisition d’un téléphone portable via un emprunt sur 20 ans !

Les choix initiaux sont d’autant plus importants qu’ils impacteront la physionomie du bilan de l’entreprise sur les premières années.

Mise à jour : 24 juillet 2021